当调味品货架悄然上演“冰火两重天”,一端是销售额暴涨68.21%的“松茸鲜”与增速近40%的橄榄油,另一端是销售额下滑约10%的传统酱腌菜——这已不仅是口味的选择,更是一场关于健康、生活方式的消费新范式。

本期内容将为您拆解2025Q3调味品的核心动态、消费趋势与品类表现。

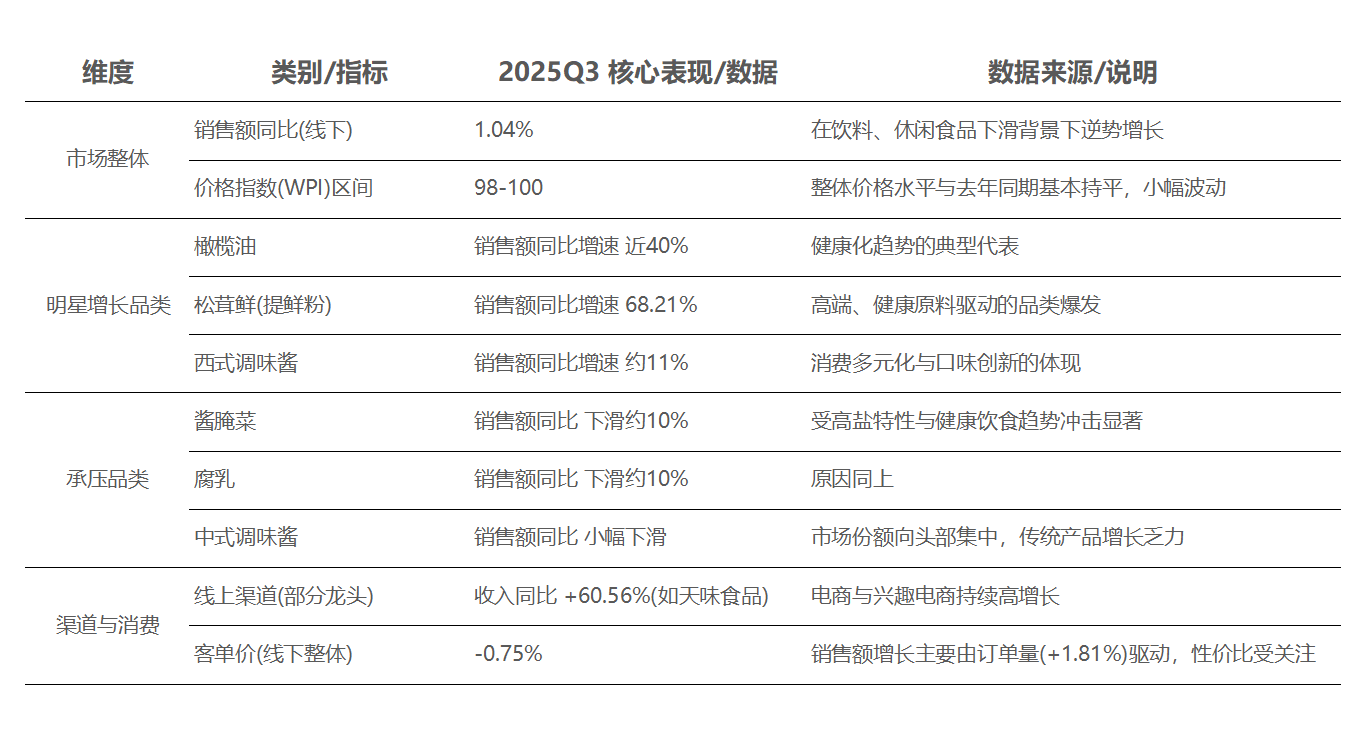

Part 01 2025 年Q3 市场核心数据速览

以下是本季度的关键指标:

数据来源于亿邦动力/科脉/马上赢等

Part 02 核心消费趋势:健康、家庭、分化成关键词

健康化从“概念”变成“选择”

市场数据显示,减盐、低钠概念产品的市场份额已稳步增长至2%,相关SKU数量增至600个。消费者用行动投票,例如低钠盐SKU销售额排名从第8位跃升至第2位。同时,代表高端健康的有机概念产品市场份额已超过0.25%,SKU数增至160个,增长稳健。

家庭厨房:需求回归 + 场景细分

消费者更加注重家庭烹饪的体验与效率:

⦁ 盐、调味醋、调味酱油等基础品线下销售额涨 3%-6%,需求稳定;

⦁ 小规格产品适配 “一人食 / 小型家庭”:酱腌菜单件规格降至 200g 以下,火锅调料降至 180g;

⦁ 复合调味料(火锅底料、菜品调料)靠 “便捷 + 口味还原”,成旺季增长引擎。

品类 “K 型分化”:有涨有跌

市场增长动力不均,呈现明显分层:

⦁ 向上增长极:橄榄油、松茸鲜主打 “高端 + 天然 + 健康”,实现跨越式增长;

⦁ 稳固基本面:酱油、食糖、盐等必需品类销售额持平 / 微涨,是市场 “压舱石”;

⦁ 向下收缩端:酱腌菜等传统高盐品类,因背离健康趋势,下滑幅度显著。

Part 03 重点品类:格局、活力、转型各不同

酱油:绝对主导,头部更集中

⦁ 销售额占比超 20%,继续稳坐第一;

⦁ TOP5 集团(海天、中炬高新等)合计份额达 77.48%,海天份额近 50%;

⦁ 创新聚焦 “产品升级(高鲜、减盐)+ 规格多元”,而非价格战。

复合调味料:格局未定,新品牌有机会

⦁ 中式调味酱集中度低,TOP5 份额仅 48.46%,佐香园等新品牌份额提升;

⦁ 菜谱式复合调料(水煮肉片、麻辣鱼料)因便捷性,头部 SKU 竞争激烈、排名频繁变动,品类活力拉满。

3传统品类:承压中找突破

⦁ 酱腌菜是 “最受伤” 品类(销售额下滑 10%),核心痛点是 “高盐高钠”;

⦁ 应对方向:开发低盐款、转向小规格,适配健康需求与场景变化。

Part 04 渠道与价格:线上猛涨,价格内部分化

线上渠道增长亮眼,线下表现分化

线上渠道继续保持高速增长,部分龙头企业线上收入同比增长超过60%。“兴趣电商”和即时零售已成为推动增长的重要新渠道。线下渠道整体稳健,但不同业态表现各异,大型商超等传统渠道面临增长压力,而更贴近社区的便利性渠道可能更具韧性。

价格整体平稳,结构性调整明显

从“马上赢价格指数(WPI)”看,调味品整体价格在98-100区间窄幅波动,稳定性较强。但内部差异显著:

⦁ 价格承压类:火锅调料价格指数长期低于98,竞争激烈,促销力度大。

⦁ 价格稳健/上涨类:中式调味酱、酱油价格指数活跃,部分时段高于100,显示出一定的定价能力和产品升级空间。调味油汁/料酒则出现“量跌价涨”,表明消费者愿意为品质升级支付溢价。

Part 05 未来展望:健康、精细、数字、可持续

⦁ 健康深化:“减盐低钠”“清洁标签” 成创新方向,加大低盐、天然鲜味研发;

⦁ 产品精细:小规格 / 一次性包装适配小型家庭,西式调味酱等国际风味有机会;

⦁ 渠道数字化:用数据工具盯紧品类 / 区域 / 渠道的动销,优化库存与营销;

⦁ 供应链可持续:关注香辛料等原料的稳定采购,布局环保包装、低碳生产。

本内容基于亿邦动力、科脉、马上赢等机构的公开数据撰写

不构成投资建议,如侵权,请联系删除

CopyRight @ 2026 广东聿津食品有限公司 All Right Reserved 技术支持:肇庆维讯网络

公司地址:广东省肇庆市高新区旺兴街2号

公司电话:0758-6626639 传真号码:0758-6626639 电子邮箱:363211500@qq.com

微信客服号

微信公众号